For the English version, click here. Begin september startten de voorbereidingen voor de elfde editie van Investment Night. Toen wij als commissie

De afgelopen jaren heeft onze economie grote stappen gemaakt. De aandelenmarkten stijgen consequent, er is weinig werkeloosheid en BNP’s groeien constant[i]. Bij recessies is de oorzaak ervan het gesprek van de dag, maar in welvarende tijden blijven we wat meer stoïcijns. Een crisis als in 2008 heeft een erg abrupt effect op vele levens, met grote verliezen op de beurs en massale ontslaggolven, en er is een duidelijke oorzaak aan te wijzen. In de komende alinea’s zal ik een aantal gebeurtenissen bespreken die tot de huidige expansie leidden, in het bijzonder het optreden van de Europese Centrale Bank vanaf de crisis in 2008 tot nu.

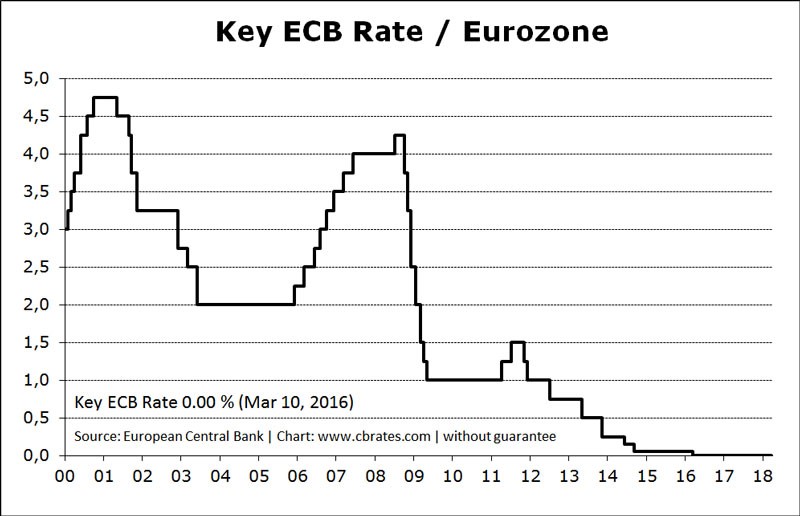

Zoals je waarschijnlijk al weet beweegt onze economie over het algemeen in cycli die rond de 7 tot 11 jaar duren. Onze laatste grote economische recessie was in 2008. Hierna volgde, zoals de cyclus betaamt, een periode van schadebeperking, herstel en vervolgens expansie. Deze herhalende cyclus is dus een van de redenen van de huidige welvaart. De Europese economie heeft de cyclus met weinig ruis gevolgd, en is nu wellicht weer aan zijn piek, klaar voor de volgende grote correctie. In de huidige tijden wordt de economie steeds meer gereguleerd. We hebben centrale banken die proberen de ecomische cyclus wat soepeler te laten verlopen en zo een meer voorspelbare en minder turbulente groei te realiseren. Als reactie op de crisis in 2008 heeft de ECB haar belangrijkste rente verlaagd om investeringen te stimuleren en wat druk van de ketel te halen bij banken. Dit had het gewenste effect, en na een tijdje begon het herstel.[ii]

Nadat de schade van de crisis zoveel mogelijk binnen de perken was gehouden door bijvoorbeeld verschillende banken te redden met overheidsgeld, ontstond er een nieuwe bedreiging voor de Europese economie. Er bleek dat een aantal landen niet zo financieel gezond waren als dat ze lieten blijken en dat hun situatie door de crisis zo was geëscaleerd dat ze het zelf niet meer op konden lossen. Griekeland, en in mindere mate Ierland, Spanje, Italie en Portugal kwamen terecht in een spiraal van groeiende schulden. Ze hadden geen geld om de schulden te betalen, waardoor hun kredietwaardigheid omlaag ging en nieuw geld lenen steeds duurder werd. Mede dankzij een gezamelijke Europese munt waren er maar twee uitwegen[iii]: Europese steun of faillissement. Om een sterke en onverdeelde uitstraling te behouden moest Europa ingrijpen. Ze financierden de schulden en beperkte tegelijkertijd deze landen in hun nationale financiële beleid in een poging verder grof wanbeleid tegen te gaan. Europa had in dit geval ook weinig opties. Óf ze moesten gezichtsverlies leiden als sterke eenheid en de zwakste schakel(s) losmaken of failliet laten gaan, of ze moesten door de zure appel heen bijten en de financiering regelen. Europa koos voor het kleinere kwaad en hanteerde bovendien een lage rente om de zwakkere economieën meer kans te geven om er ook bovenop te komen. [iv]

[iv]

Een aantal jaar later ontstond een nieuw probleem. Er was weinig inflatie, en met ons geldsysteem dat gebaseerd is op inflatie is er een constante angst voor deflatie. Laat me dit zo kort en duidelijk mogelijk toelichten:

We hebben een beperkte totale geldhoeveelheid. Het meeste van dit geld wordt beheerd door banken, die het vermenigvuldigen en distribueren.

Geld wordt geschept op het moment dat nieuwe schulden aangegaan worden, bij een commerciële bank of bij een centrale bank.

Geld wordt vernietigd op het moment dat een schuld wordt afbetaald, een schuld niet meer teruggevorderd kan worden of wanneer rente betaald wordt aan een centrale bank.

Geld heeft een tijdswaarde, dus over het algemeen zal er altijd een rente boven de 0 zijn. Dit betekent dat er continu geld uit het systeem vloeit. Het kost immers geld om een schuld te hebben, en al het geld wat er is, is in essentie een schuld.

Om deze uitstroom van geld te kunnen betalen is er een groeiende geldhoeveelheid nodig, omdat anders de totale geldhoeveelheid opdroogt en rentes niet meer betaald kunnen worden.

Op het moment dat er geen inflatie meer is, is er geen extra geld nodig in het systeem en bestaat het risico dat het systeem implodeert.

“Het niews gaat weer over terroristen en celebrities en wij zijn onze volgende vakantiebestemming aan het bekijken. Niks om ons zorgen over te maken, toch?”

Als oplossing om de inflatie aan te zwengelen is de ECB een ‘Quantitative Easing (QE)’ programma gestart. Vanaf maart 2015 koopt de ECB obligaties van commerciele banken om meer geld in het bankwezen te creëren, waardoor een kettingreactie[v] in gang wordt gezet die voor iedereen voordeel oplevert. Als er meer geld in het systeem zit, groeien de prijzen, stijgen de prijzen vanzelf omdat er meer geld beschikbaar is om spullen te kopen, terwijl het aanbod van spullen niet perse groeit. Als een mes dat aan twee kanten snijdt, besloot de ECB vooral risicovolle obligaties over te nemen, om een aantal dominostenen uit het systeem te halen in het geval van een nieuwe recessie. QE trad in werking, en banken konden risicovolle producten verkopen om zo hun risicoprofiel te verlagen. Het ruime monetaire beleid zorgde ook nog voor een fantastische periode op de beurs. Al deze gebeurtenissen brengen ons in de huidige situatie. We zijn welvarend, de rijken worden weer rijker en iedereen heeft werk. De rente is laag, dus er is een fantastisch economisch klimaat voor groei. Het niews gaat weer over terroristen en celebrities en wij zijn onze volgende vakantiebestemming aan het bekijken. Niks om ons zorgen over te maken, toch?

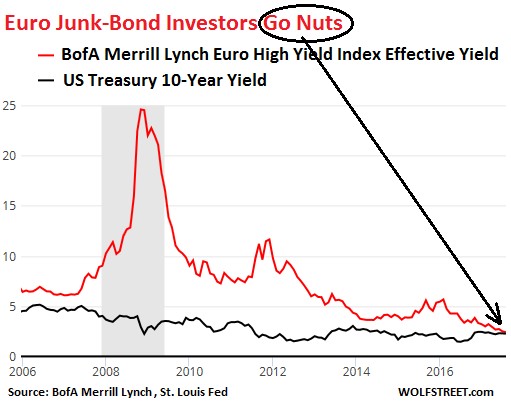

Je hebt misschien een licht sarcastische ondertoon opgemerkt over het schijnbaar fantastische beleid van de ECB. Voordat ik daar dieper op in ga laat ik een aantal grafieken zien. De eerse laat vrij theatraal zien dat op dit moment de meest risicovolle Europese obligaties minder rente opleveren dan 10 jaar lopende Amerikaanse staatspapieren.

Rente is een beloning voor risico, dus op dit moment wordt het veiliger geacht om de meest risicovolle Europese obligaties te houden dan 10 jaar lopende amerikaanse staatsobligaties. Een groot deel van dit bizarre prijsverschil zit hem in het QE programma van de ECB die de prijzen op risicovolle obligaties drukken, maar zelfs voor obligaties die niet binnen QE kunnen vallen is dit het geval. Dit soort risicovolle obligaties worden dus gezien als een veilige investering. Als het risico te groot wordt, grijpt de ECB in, en een failissement is zeer onwaarschijnlijk: De bedrijven kunnen zo goedkoop lenen dat ze kunnen blijven herfinancieren. Zelfs de minst efficiente bedrijven, wiens werk normaal overgenomen zou worden door efficientere en meer succesvolle bedrijven kunnen blijven draaien.

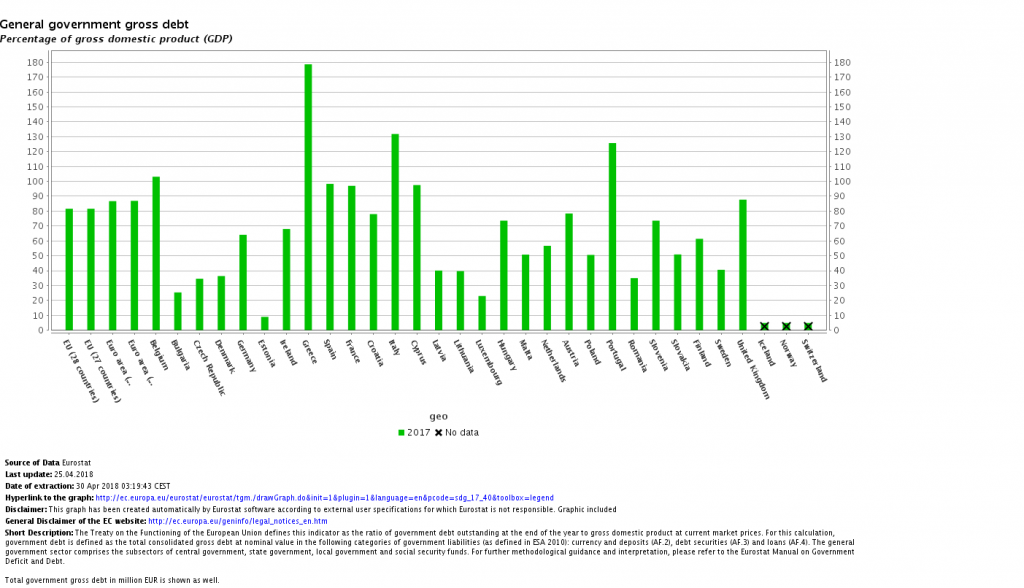

Kijk nog even naar het volgende histogram.

Het histogram geeft landen hun schulden weer als percentage van hun BNP. Het gemiddelde in de EU is 81.6%. In 2008 was dit 60.8%. Dit betekent dat er veel minder ruimte is om te manoeuvreren op het moment dat er een volgende crisis toeslaat. Als de rentes stijgen wordt het herfinancieren van staatsschulden onbetaalbaar, terwijl extra bestedingen vanuit de overheid wel een belangrijk instrument zijn om een aankomende crisis te bestrijden. Normaal gesproken zouden de staatsschulden hun weg naar beneden moeten vinden in gunstige economische tijden, maar omdat politiek gezien nooit een partij wint die meer belasting wil heffen en bezuinigingen wil doorvoeren.

De aandelenmarkten zijn een dankbare bevoordeelde geweest van het handelen van de ECB de afgelopen jaren. Met zoveel extra geld in het bankwezen werd koerstwinst na koerstwinst geboekt. Slechte bedrijven bestaan niet meer, omdat iedereen geld kan verdienen in de huidige markt. En als dat niet lukt, kunnen ze goedkoop hun verliezen financieren op de obligatiemarkt. Bedrijven kunnen alle nieuwe projecten financieren omdat investeerders zoveel extra geld hebben dat ze toch willen aanwenden, vooral in zo’n gunstige markt. Het is momenteel zeer breed geaccepteerd dat de aandelenmarkt overgewaardeerd is. Als de rentes stijgen, zullen slechte bedrijven hun hoge schulden moeten herfinancieren tegen een veel hogere prijs. Dit gaat een golf van failissementen veroorzaken. Maar wat is dan mijn concrete probleem met het ECB beleid? Het doel van de ECB is om de economische cyclus soepel te laten verlopen en prijsstabiliteit te behouden. Waar ze de laatste jaren mee bezig zijn is een vangnet vormen voor landen en grote banken die in de problemen zijn geraakt door slecht management en frauduleus gedrag, niet door een laagconjunctuur die ze niet aankonden. Dit geeft totaal verkeerde prikkels af aan dit soort partijen. Verder hebben ze een zeer overgewaardeerde aandelenmarkt gecreëerd door de rentes te laag te houden en met geld te strooien door het QE programma. We hebben hier allemaal wel wat voordeel uitgehaald, maar wat gebeurd er als de volgende crisis toeslaat? En geloof me, dat zal ie.

“De huidige rente is 0% en er is geen enkele ruimte om te manoeuvreren. We zullen deze crisis met ons gezicht moeten opvangen.”

Een negatieve shock op een eerlijk gewaardeerde markt kan schade aanrichten, maar denk nu eens aan een overgewaardeerde markt. Dat wordt een One hit KO. Maar we hebben instrumenten om mee te werken toch? We zijn al vaker uit een crisis geraakt en zijn er allemaal goed vanaf gekomen. Ja, daar ben ik het zeker mee eens, maar in die periodes verlaagden de centrale banken hun rentes om de klap wat te verzachtten. De huidige rente is 0% en er is geen enkele ruimte om te manoeuvreren. We zullen deze crisis met ons gezicht moeten opvangen.

Een ander probleem is de grote schuldenlast van veel landen. Als de rentes niet meer lager kunnen, en er niet heel veel ruimte is om de Euro te devalueren door verdeelde intra-Europese belangen worden de problemen die dit veroorzaakt groter dan ooit. De ECB heeft landen opgelegd hun begrotingstekorten te beperken, maar dit is lang niet altijd gebeurd in de mate waarin dit beloofd was. De schulden zijn blijven stijgen en dat was te bekostigen door de kunstmatig laaggehouden rentes. Alles wat er mis kon gaan in de financiële markten is opgevangen met het QE programma, dus er was een filter op negatieve schokken de laatste jaren. De meest risicovolle producten werden weggekocht door de ECB voordat ze spaak konden lopen, wat heeft geleid tot een gevoel van onaantastbaarheid in de aandelenmarkt. Maar op dit moment is er niet veel nodig om een grote correctie in werking te zetten. De volatiliteit is jaren lager geweest dan ooit tevoren, maar de kort maar krachtige daling afgelopen januari laat zien hoeveel angst er bestaat dat de beurzen instorten. Conjunctuurindicators van ons eigen CBS geven aan dat we aan het einde zitten van de vette jaren.[vii]

Laat ik deze oratie eindigen met een platte en smakeloze metafoor om mijn punt kracht bij te zetten. Na de crisis in 2008 verlaagde de ECB hun renteniveaus, als een dokter die zijn patiënt verband omdoet om zijn wonden te bedekken. Nu de wonden dichtgroeien, en de patiënt zich wat beter voelt, geeft de dokter zijn patiënt medicijnen, om littekens te voorkomen en een spoediger herstel te bevorderen, maar waarschuwt de patiënt om voorzichtig met de medicijnen om te gaan. De ECB koopt slecht beheerde landen uit en voorkomt gezichtsverlies als eenheid. Verder legt ze landen op om hun schuldniveaus binnen perken te houden en begrotingen acceptabel te houden. De patiënt voelt zich al wat beter, maar begint ook steeds meer van de medicijnen te houden. De ECB houdt de rentestand laag ook al is er al sprake van economisch herstel. De patiënt begint de medicijnen te misbruiken en vraagt de dokter voor meer. De ECB initieert een QE programma op grote schaal om de economie een verdere boost te geven. De dokter is veranderd in een drugsdealer die de junkie zijn dagelijkse hit aanbiedt.[viii]

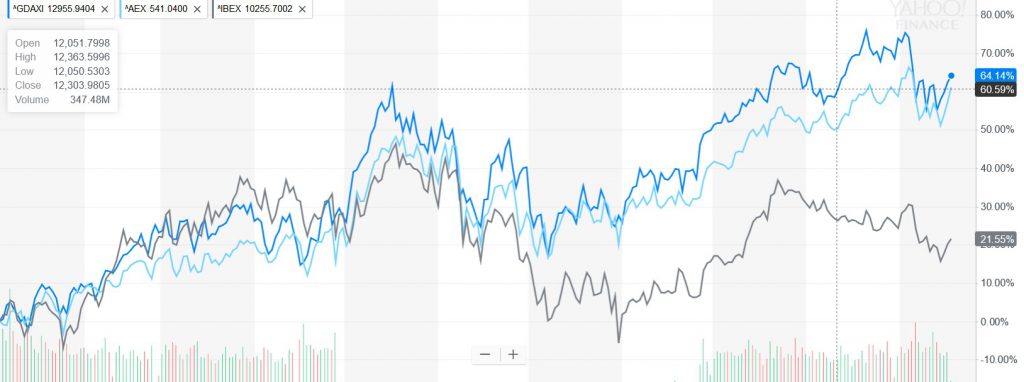

[i] In onderstaande grafiek staan wat resultaten van Europese aandelen indexen. Donkerblauw is de Duitse DAX30, licht blauw is de Nederlandse AEX en groen is de Spaanse IBEX. Ze gaan allemaal sterk, maar de Spaanse index heeft wat meer moeite omdat de Spaanse economie meer moeite had te herstellen van de crisis in 2008.

Source: Yahoo Finance

[ii] Source: http://www.cbrates.com/eurozone/

[iii] Als deze landen hun eigen mundeenheid hadden gehad, konden ze deze laten devalueren en op die manier de schuldencrisis oplossen. Omdat dit met een gezamelijke munt niet werkt, hadden deze landen veel minder opties.

[iv] https://tradingeconomics.com/euro-area/inflation-cpi

[v] https://www.ecb.europa.eu/explainers/show-me/html/app_infographic.en.html bezoek deze website voor een interessante weergave van deze kettingreactie.

[vi] https://www.zerohedge.com/news/2017-08-10/italian-junk-bonds-yield-less-treasurys-insanity-bond-market-4-charts Een interessant artikel en de bron van het plaatje.

[vii] https://www.cbs.nl/nl-nl/visualisaties/conjunctuurklok

[viii] Note that everything in this article is from the viewpoint of the Author, and the Author only.